『投資』

その言葉から皆さんはどんなことを思い描きますか?

- 「投資と聞くと危ない匂いがする」

- 「投資すると損をしそう」

- 「お金は銀行に預金しないと」

『投資』という言葉が一般層にもかなり普及してきましたが、まだまだネガティブなイメージを持っている方も多いのではないでしょうか。

実は『投資』という言葉自体はネガティブに聞こえがちですが、本来はポジティブな意味合いが強いものです。

いままで深く『投資』ということを考えることがなかった人も多いと思います。

今回、金融業が働いていた筆者が『投資』というものをできる限りわかりやすく具体例も交えながら解説していきます。

- 投資という概念

- 投資の仕組み

- 投資の必要性

結論:投資の仕組みを知り選択肢を持つことが今後重要になる

昨今の日本では「低金利社会」、「超高齢化社会」、「社会保障」などのお金に関するネガティブな話題が非常に多いと感じます。その中で皆さんもお金に関する悩みをお持ちだと思います。

「お金を増やしたいけど、どのように増やせば良いのか分からない」といった漠然とした悩みではないでしょうか。

これから社会を生きていく私たちは、お金の増やし方については基本的な内容について知っておく必要があります。

残念ながら学校では『お金』について十分には教えてくれません。

金融業というお金を扱う専門の会社にいた筆者が、そんな漠然とした悩みを解消すべく、お金を増やすための投資について、基本的な概要を説明していきます。

この記事を読んだ後に、『投資』というのはそういう仕組みだったのか!と基本のことがわかっている状態になるはずです。

明日から行動するかしないかは別として選択肢として『投資』というカードを持っておけるように、『投資の基本』を解説していきます。

皆さんの資産投資のきっかけや一助になれればと思います。

- 投資とはなにかを知る

- 投資がなぜ必要かを知る

- 投資の種類を知る

【投資の基本1】投資とはなにか

あらためて、皆さんは「投資」という言葉を聞いて何を思い浮かべますか。「投資」という言葉はどのような意味を持つのでしょうか。

ここでは、皆さんが想定する投資というイメージの前に言葉の基本的な概念を確認します。

また、投資家といっても様々な投資家が存在しますので、皆さんがどの投資家に該当するのか、性質や身近な投資の例を紹介させていただきます。

- 投資の仕組み

- 身の回りの投資

- 投資家とはなにか

投資の仕組み

「投資」という言葉を聞くとあまり良い印象を持つ人は少ないのではないでしょうか。

お金が極端に減ってしまった、損をした、騙された、怖い等、投資という言葉から連想される言葉はあまりポジティブな印象ではありません。

しかし、投資という言葉の根源は、そもそも将来的な大きな”リターン”を獲得するために、現在ある資本(金銭)を投じる行為を指します。

損をするものではなく、未来に期待してお金を投じる行為自体を指します。

つまり、投資という行為の結果として、損をするというリスクがあるが故に、「損をした」あるいは「怖い」等のネガティブなワードが想起されるものとなってしまっています。

しかし、本来は決してネガティブな意味合いではなく、個人の生活水準を向上させるための大きなリターンを得るための一つの手段です。

そこには損をするという恐れだけではなく、リスクを許容して何らかの将来に対するリターン・期待が内包されたものなのです。

また、個人が一般的にお金を増やすための投資として使用する時は、事業会社が事業を興す際の資金に対してお金を投じることを指します。

身の回りの投資

『投資』という言葉だけで拒否反応を示してしまう人たちがいます。

しかし、少し大きな視点で『投資』を捉えると少し違う一面が見えてきます。

大きくの人が行う、馴染みのある行為も実は『投資』であることはたくさんあります。皆さんに想像していただきやすいように、身近な「投資」をいくつか紹介します。

例えば、大学に入学する行為自体も投資と言えます。

現在の自己水準よりも、高いステータスになること(大卒資格を取得すること)で大企業に入社したり、高い給料をもらうことで生涯賃金を増加させる、つまり将来に高いリターンを得ることができる可能性があります。

こう考えると、大学に入学する行為は投資と同じ性質を持っています。

また、皆さんが将来受け取るための年金も、GPIF(年金積立管理運用独立行政法人)という公的な年金機関に委託する中で原資の運用が行われております。

そこでは、これまで数十年の間で平均で年率2%のリターンを記録していて、少子高齢化で今後減少していくであろう年金原資を賄うために、積極的な運用・管理が行われております。

つまり将来の皆さんの年金の財源確保のために『投資』をして、お金を増やすことを目的にしています。

『投資』をこのように捉えると、いたるところで『投資』がおこなわれていることになります。

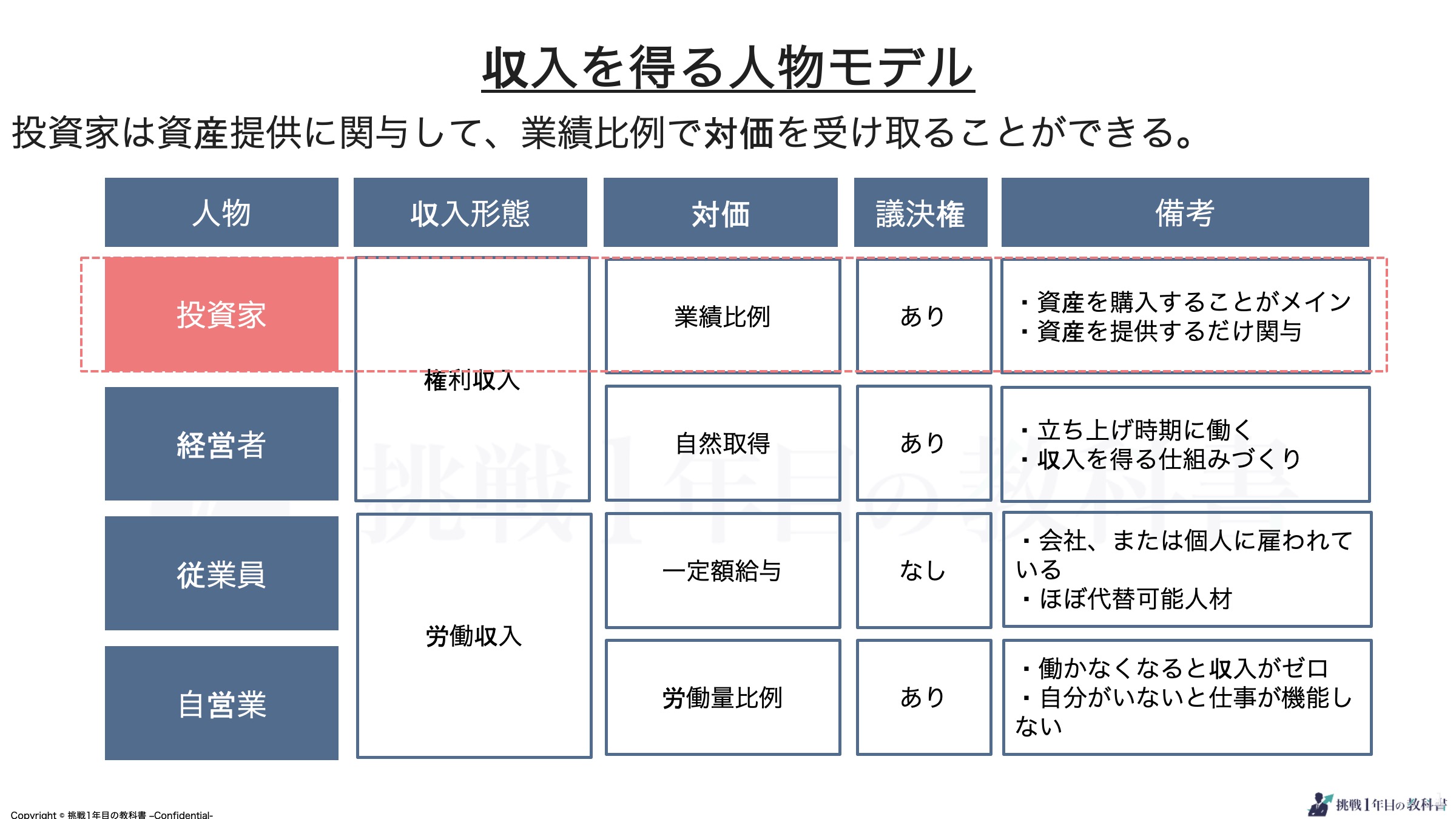

投資家とは

次に投資家という概念も理解していきます。

投資家とは、一般的には事業会社が事業を興す際の資金に対してお金を投じる人のことを指します。

投資家は資金を出すことで、投資先が得られた利益の一部を還元してもらうことができるようになります。

これがいわゆるリターンとなります。投資家は以下の三つのことを指すことが多いので押さえておきましょう。

投資家の種類

- 個人投資家

- 機関投資家

- 海外投資家

皆さんが、自己資金をもとに投資をして運用していくとなると、「個人投資家」となります。

そして、銀行や保険会社、ファンド会社などもまとまった資金を運用しており、「機関投資家」といいます。

また、日本人だけではなく日本以外の国からも投資をする人がいます。彼らのことを総称して「外国人投資家」といいます。実は日経平均株価の7割保有しているのも外国人投資家です。

会社は経営者と従業員がいますが、どちらも投資家ではありません。投資家とは外部から会社の将来性に期待して資金を投じます。

そして利益を還元してもらうメリットと引き換えに、事業が上手くいかなく、投資した資金が回収できないリスクも合わせて持つことになります。

そして、投資家は会社の経営方針や戦略を検討する際には、議決権を持つことができます。

議決権は投資した資金に応じて保有することができますので、投資家は実際に業務を行う人ではありませんが、会社の経営に重要な影響力を持っております。

投資の仕組み

- 投資とは将来的な”リターン”を得るための行為

- 身の回りには投資がたくさんある

- 投資家は大きな影響力を持つ

【投資の基本2】投資の必要性

お金を投ずる行為自体を『投資』と定義して、本質的な投資の意味を理解できたと思います。

しかし、そもそも私たちはなぜ投資をしなければいけないのでしょうか。また、投資をするためにはどのような手段・商品があるのでしょうか。またそれぞれはどのような性質を持っていて、どのような投資性向が存在するのでしょうか。

結論から申し上げると、現在の日本の経済状況下では『投資』は自身の資産を形成していくために必要となっているからです。

ここでは、投資商品に潜む「リスク・リターン」に触れながら、投資の全体像について解説していきます。

- 投資の背景

- リスク・リターンの考え方

投資の背景・金融商品の種類と特徴

私達が投資をしていくべき背景は主に2つあります。

それは「預入金利の低下」と「税負担の増大」です。

以前1980年代の日本では銀行の口座にお金を預けておけば、年利5%以上の金利が受け取れました。

しかし、現在の預金金利については0.001%です。例えば銀行に1,000万円預けておけば、1980年代の国民は年間税抜50万円の金利が受け取れました。

しかし現在1,000万円を預けても、年間100円しか金利として受け取れません。

東京駅から山手線で一駅分の乗車券も買うこともできないのです。また、皆さんが買い物した時に支払う消費税についても、5%→8%→10%と税負担割合も高く変化しました。

そのような変化の中で、ただ手元にお金を置いておくだけでは、資産が減っていく社会になってしまったので、投資をして増やしていく必要性が高まっています。

そこでいざ投資をしようと行動に移すと、一般的には証券会社等で口座を開設して投資を始めることになると思います。

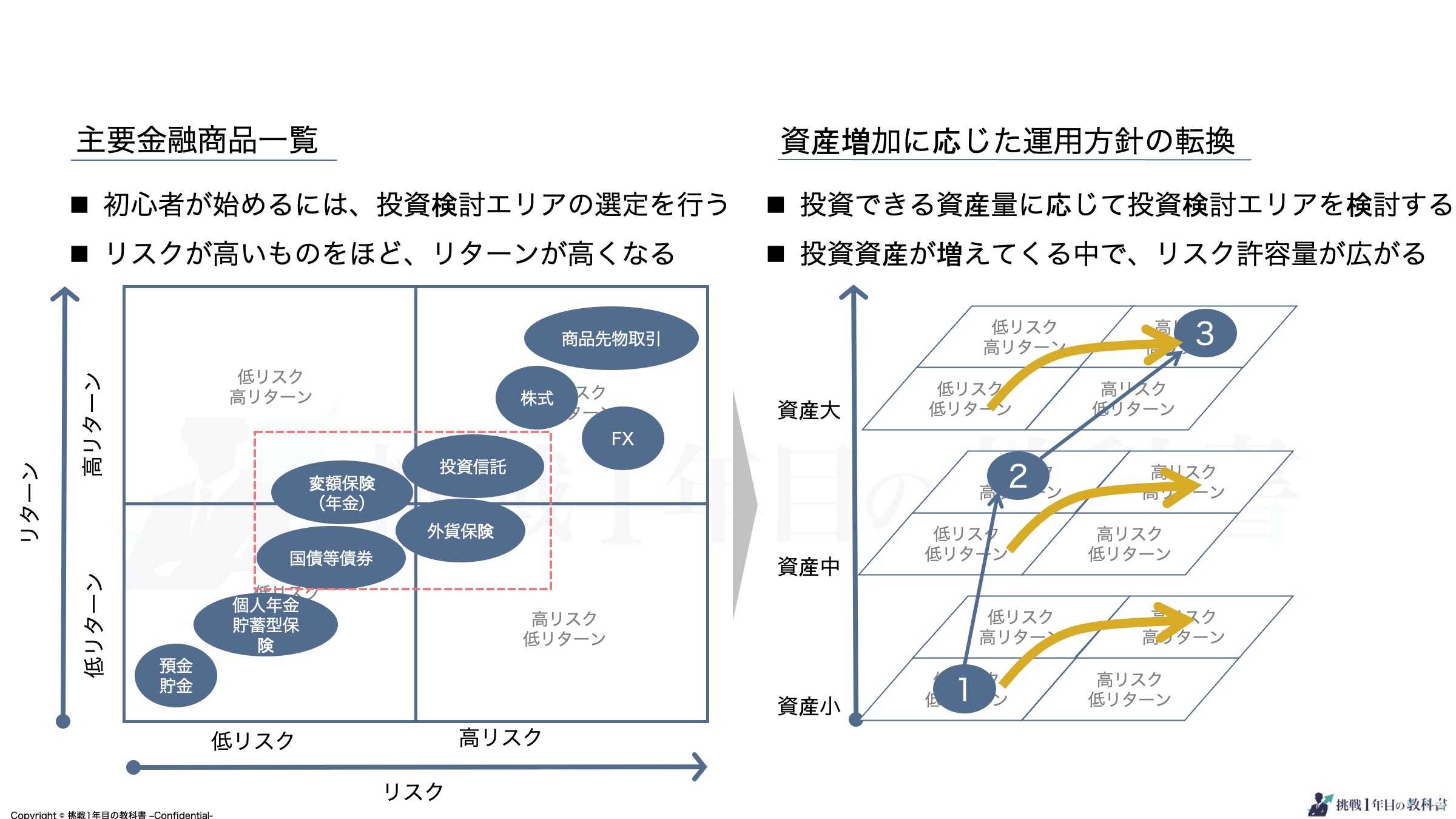

そこで金融機関が扱う主要な金融商品をおおまかに説明します。

最も代表的なものは株式です。株式は会社の株式を購入してリターンを追求していく資産であり、基本的にいつでも売却が可能です。

その他にも株式がパッケージ化された投資信託、または外国の通貨に置き換えて利息を受け取る為替等があります。

これらの商品はいつでも解約が可能です。

また将来年金のような形で受け取るために一定額を預け入れる保険、会社の借用書なものを購入する債券等もあります。

こちらは基本的に解約できないので中長期的に保有することが推奨とされている商品です。

リスク・リターンの考え方

実際に資産を運用するための金融商品は様々なものがあることは先ほど説明させていただきました。

そこでどの資産に投資をするべきか判断する際に検討しなければいけないことは、リスクとリターンの関係です。

この関係性を理解することが、投資をすることの第一歩になります。もちろん、同じ原資であればリターンが高いほど、短期間で利益をあげやすい一方で、短期間で資産を減らすリスクも高いものとなってきます。

まず、投資を始める際には、ご自身でリスクとリターンの許容エリアを検討していただき、そのエリア内で運用を行うことが大切です。

そのエリアを外れてしまったら、資産の配分を再調整すること必要があります。それを行わないと予想外のリスクを抱えることにもなりかねなく、知らぬ間に投資資産を大きく減らしてしまうことになりかねません。

まずご自身の資金量に応じて、リスク許容量を選定して、徐々に資産が増大していく中で、リスク許容量を高く設定していきながら、高いリターンを追求していきましょう。

投資を始めてからすぐに高いリターンを目指して、高リスク商品を選定することは、自身の生活資産までも失ってしまう可能性もあるので、注意が必要です。

投資の必要性

- 時代とともに投資の必要性が大きくなっている

- 金融機関が扱う投資商品にはたくさんの種類がある

- リスクとリターンの関係性をきちんと押さえる

【投資の基本3】各投資資産の運用法

『投資』という概念がどのようなものであるかを検討し、代表的な金融商品に触れた後に、実際に投資をしてみようと考えた方もいらっしゃるかもしれません。

ここでは投資するにあたり、各金融商品は具体的にどのような性質を持っているか、またどのような投資意向の投資家に向いているか等をご紹介させていただきます。

より具体的な投資のイメージをもっていただると思います。

- 株式投資と株式市場について

- 中長期保有の債券投資

- 分散投資の信託投資

- マネーマーケットファンドについて

株式投資と株式市場について

株式投資とは、東京証券取引所等に上場している企業の株式の売買を行うことです。

日本の主な証券取引所は東京証券取引所(東証)1部・2部、ジャスダック、マザーズ(新興市場)のほか、大阪、名古屋、福岡、札幌に存在します。

各市場は平日の09:00-15:00におよそ開場しており、そこで株式の売買が行われております。投資家は証券会社等の企業を媒介として、買いたい企業の株式を購入することになります。

また株式でリターンを得る方法として、主に2つの方法が存在します。

1つ目が株価自体が値上がりした時に、取得した時との価格の差分の利益を取るキャピタルゲインという方法であります。

こちらの方法では以下に安い時に購入して、高い時に売却するかがポイントとなります。株価の割安感を判定するためには会社の業績と株価の水準を比較する必要があります。

例えば将来的に業績アップが大きく期待できる会社に関しても、株がそれに伴って買われていない水準であれば安いということになります。

また2つ目の方法としては、会社から出る配当金や株式優待などの特典を受け取るインカムゲインという方法です。

こちらは株価の上下と関係なく、年2回ほどの決算期に合わせて受け取れる特典となっています。しかし、配当金に関しては、あらかじめ予想されていた配当金額を下回って配当される可能性もあるので(減配)注意が必要です。

この2つはリターンを得る期間が異なってきます。キャピタルゲインに関しては、日々価格が変動するので短期的に投資をするスタンスとなります。

一方で配当金などのインカムゲインは年単位で受け取る手法でもあり、比較的に中長期的に保有する投資手法です。

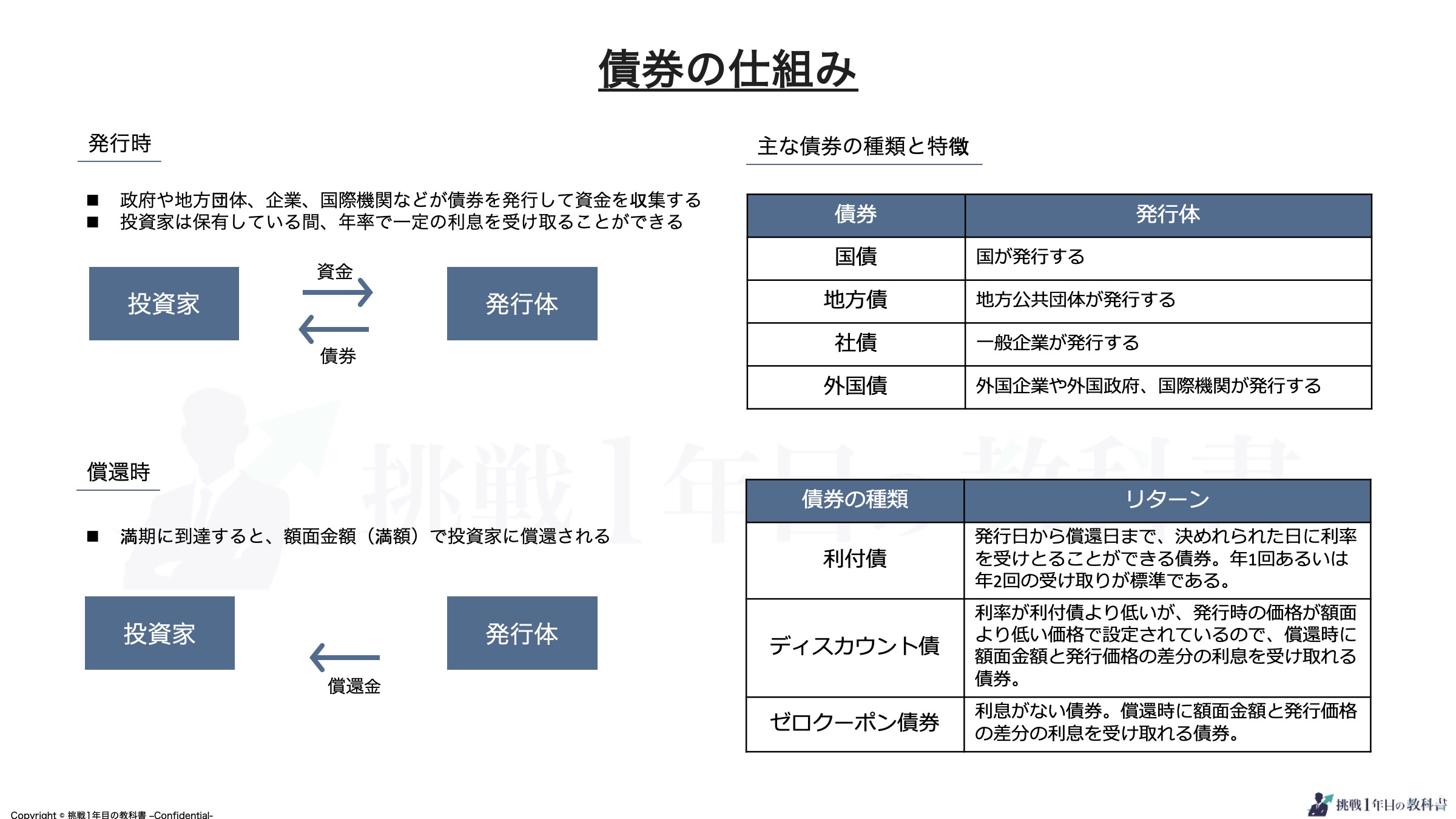

中長期保有の債券投資

債券投資とは、国や地方自治体、国内外の企業などが事業のために投資家からまとまった資金を調達することを指します。

借用証書のような証券に投資することを指します。それぞれの債券には、償還期間(満期期日)と年間単位での利率(クーポン)が設定されております。

債券を購入した投資家は基本的には満期まで債券を保有しなければなりません。

一方でまた投資家は限られた期間の間に、決定されて利率を1年間単位で受け取ることができます。

個人が銀行でローンを組む際に、利子を銀行側に支払うケースがあります、債券の場合もこのような形で、お金を会社に貸すので、会社から金利が受け取れるわけです。

また債券を発行する主体を発行体といいますが、発行は幅広くあり、国や政府からはじめ、外国企業等などもあります。

発行体によって財務状況も異なりますので、一般的に財務状況が良い優良企業に関しては利率が高くなり、債務不履行に陥る可能性高い企業に関しての債券の利率については、それ相応のリスクを投資家が担うことになるので、利率も高く設定されます。

また債務不履行に陥る可能性高い企業に関しては債務不履行いわゆる倒産となってしまった場合は、投資金額が全額返済されない可能性もあります。

債券は一般的には株式と比べるリスクが低いので、どの債券に投資をするかは個人の投資感覚によって棲み分ける方法をお勧めします。

リスクを多少とりながら高い金利を受け取るか、確実に低金利でも信用力のある安全性の高い債券に投資するか、それぞれの資産状況に合わせて投資対象債券を選定することができます。

分散投資の信託投資

投資信託とは、個人投資家をはじめとした多くの投資家から集めたお金をひとまとまりにして、運用のプロフェッショナル(ファンド会社・ファンドマネージャー等)が株式や債券なおさまざまな資産で投資・運用する商品です。

メリットは主に2点あります。

1点目は、手間をかけずに運用ができることです。投資信託は販売から運用、管理、売却処理までを専門機関が行なってくれるので、自らどのような株式や債券に投資しようかと、考える手間がなくなります。

投資信託の商品構成は多岐に渡るので、投資したい個別の銘柄がなくても関心のあるテーマや国にまとめて分散して投資をすることが可能です。

2点目は、低リスクで運用ができることです。多くの投資家からまとまった資産を集めることでさまざまな資産に投資をすることでできるので、通常の単体商品を購入するよりもリスクが低くなる傾向にあります。

このようなメリットがありますが、実はデメリットも存在します。それは、「コスト」が非常に高いです。

投資信託となると外部に運用を委託することになるので、外部に委託する際の「委託費用」をはじめ、資金を保管管理するための「運用管理費」、購入する窓口へ支払う「販売手数料」など、通常の株式を購入する場合と比べて様々なコストがあります。

それゆえ投資を行う際にはコストとリターンを比較して、良いパフォーマンスを出しているファンドを購入することを推奨します。

投資信託は個人で長期投資をする際にもっとも信頼できる選択肢のひとつですので、ぜひ覚えておいてください。

マネーマーケットファンドについて

マネーマーケットファンドとは通称「MMF」と呼ばれていて、外国で作成された投資信託であり、短期証券(コマーシャルペーパー、銀行引受手形、政府が発行した短期証券)や国債などで運用されています。

日本では外貨MMFというものが主流です。

アメリカドル・ユーロ・オーストラリアドル・ニュージーランドドル・イギリスポンドといった先進国通貨建てのものや、南アフリカランド・トルコリラ等の新興国通貨の通貨建てのものもあります。

利率が高いところと購入・売却時のコストが通常の外貨預金と比較して低いところが魅力的な商品です。

各投資資産の運用法

- 金融商品の性質の違いを理解しておく

- 株式ではキャピタルゲインとインカムゲインの2種類のリターンがある

- 債券、投資信託、MMFの概要を理解する

【投資の基本4】その他の投資法

ここまで、主要な金融商品をご紹介させていただき、実際に皆さんと投資性向に適った商品選定をしていただければと思います。

しかし、投資の世界ではこのような主要商品以外にも、様々な投資手法があります。

ここでは、主に3つの投資商品であるNISA口座、金投資、不動産投資についてそれぞれ紹介させていただきます。

- NISA口座の活用

- 金投資

- 不動産投資

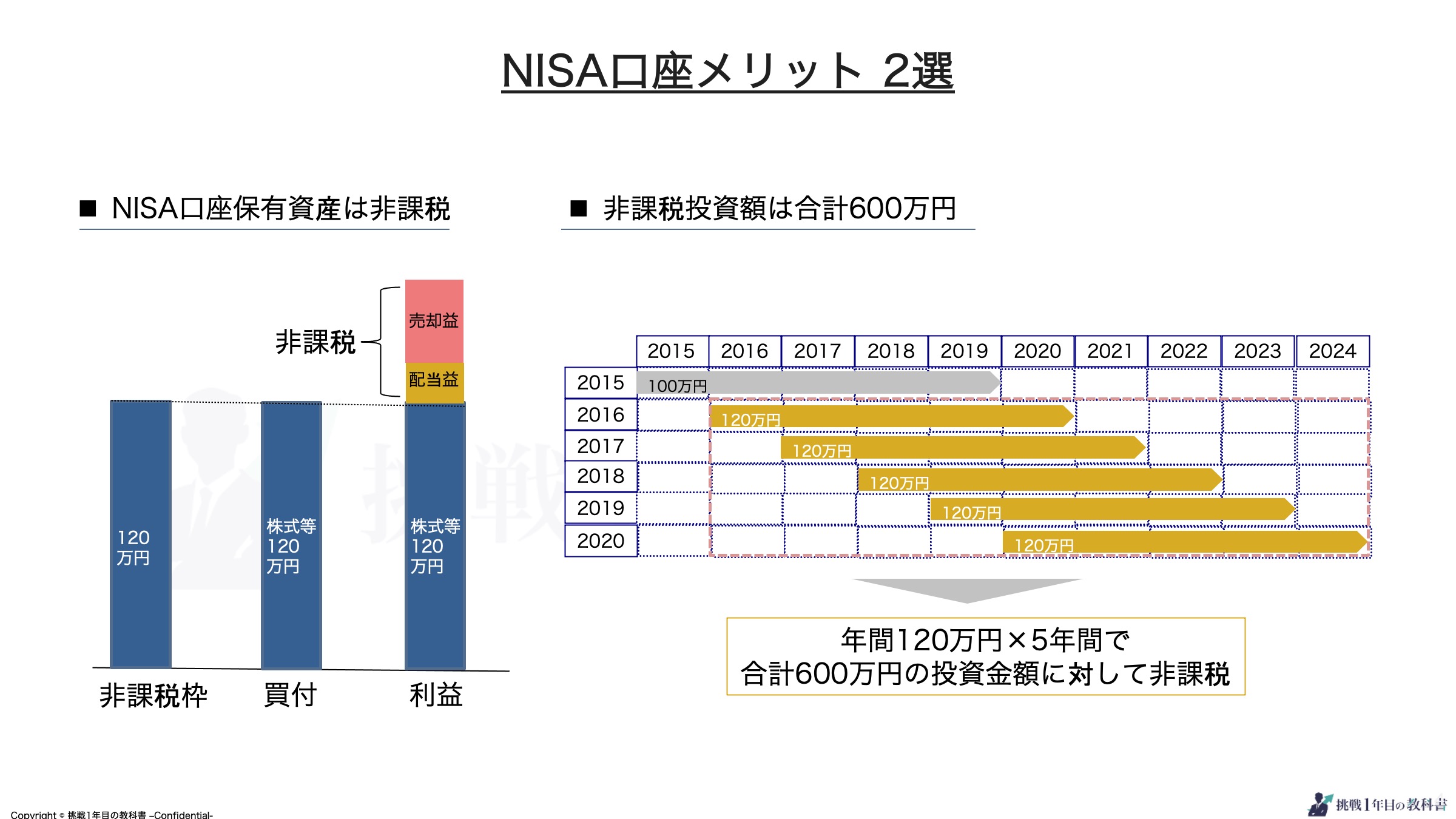

NISA口座の活用

NISA口座とは、2014年1月に国として開始された少額投資非課税制度のことです。

本来払うべき譲渡益、配当益が、投資した年から5年間で非課税となる制度です。対象金額は投資金額が120万円以内です。

利益額120万円に対して非課税になるわけではないのでご留意下さい。本来株式で利益が生じた場合、20.315%の税金がかかります。

例えば、20万円の利益が出た場合、およそ4万円ほどの税金を支払わなければいけません。

しかし、購入時にNISA口座で購入することによって、どれだけ利益が出てもNISA口座保有分に関しては税金がかかりません。

また、2016年4月には新しく「ジュニアNISA」が新設され、0~19歳までの未成年者を対象とし、元本80万円までの収益額に対して非課税になる制度もできました。

5年間120万円の枠を利用した場合、合計で600万円ほどの投資金額に対して、非課税になるものであります。国民一人一人作成することができるので、投資を検討している人は是非ともNISA口座を開設することをお勧めします。

金投資

金は、他の資産と比較して一番特徴的なところは、世界的にあらゆる国の中でも同じ価値としてみなされることにあります。

この性質に関しては、日本円にもありません。日本円は日本市場の中で取引される通過であるので、日本内で価値を持つ資産です。

そのため、金の特有性から有事や世界的に大不況となった際などに、価格があがりやすい性質があります。

金の地上在庫は約17.6トンしかないので希少性があり、世界的にも共通の価値があり、腐食することはないので、保存しておくのに適した資産として長く持っておいても良いでしょう。

つまり値上がりを期待して購入するのでは、世界的に価値が認められている資産として安全資産としての位置付けで一部保有しておくことを推奨します。

不動産投資

不動産投資は、名前の通り不動産物件を購入するものであり、購入する際は多額の資産が必要になるものです。

そして購入した物件をもとに貸し出しを行い、賃料収入を得ながら収益化を図るものです。毎月一定額の収益が見込まれることがメリットであります。

また、自分で保有している不動産を活用する場合は資産の活用といえますが、新たに収益物件を購入して収益化を図る場合、ローンを組んで資金を充当したり、管理費用や税金等のコストと収益を兼ね合わせて検討していく必要があるので、投資として複雑です。

そのような要素を検討するためには良い物件を選定しなければいけません。そのような複雑な要因を検討し、かつ長期的に資産成長を期待できるようなケースがあれば投資しても良い資産であると言えるでしょう。

その他の投資法

- NISA口座を活用するとリターンが非課税になる可能性がある

- 金投資は安全資産

- 不動産投資は複雑である

まとめ

今回の記事は、『投資』というあまり聞き慣れないものを説明してきました。

現在の日本では、銀行に自身のお金を預けていても自身の資産が増えていくことはまず難しい現実があります。

みなが金融リテラシーをあげて『投資』というものを身に付けていく必要があります。

その第一歩の概要をご説明してきました。

また資産を増やすためには支払う税金を管理する必要があります。サラリーマンの大きな税金である所得税についてまとめたこちらの記事も参考にしてみて下さい。

>>【図解で紹介】所得税これだけは押さえておく!計算方法・節税方法を徹底解説

では今回の記事のまとめに入ります。

ここタイトル

ここ画像自動入力

- 日本の経済状況から投資は不可欠

- 投資はリスク許容エリアが大事

- 様々な投資を知ることでリテラシーを上げる